- Home

- Products

- Sales Order - ระบบขาย

- Purchase Order - ระบบจัดซื้อ

- Accounts Receivable - ระบบบัญชีลูกหนี้

- Accounts Payable - ระบบบัญชีเจ้าหนี้

- Inventory Control - ระบบสินค้าคงเหลือ

- General Ledger - ระบบบัญชีแยกประเภท

- Financial Management - ระบบงบการเงิน

- Budget Control - ระบบควบคุมงบประมาณ

- Cheque and Bank - ระบบเช็คและธนาคาร

- Import & Export - ระบบนำเข้าและส่งออกข้อมูล

- Multi-Currency - ระบบอัตราแลกเปลี่ยนสกุล

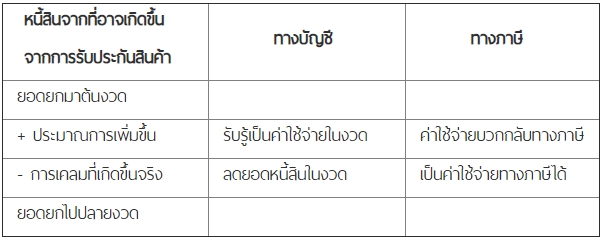

- Value Added Tax - ระบบภาษี

- Audit & Internal Control - ระบบตรวจสอบและควบคุมภายใน

- Fixed Assets - ระบบคำนวณค่าเสื่อมราคา

- Payroll - ระบบคำนวณเงินเดือน

- ESS ระบบลาออนไลน์

- Services

- Partners

- News

- About Us

- Contact Us