ระบบเงินสดย่อย (Petty Cash)

เงินสดย่อย หมายถึง เงินสดจำนวนหนึ่งที่กิจการเบิกธนาคารมาเก็บไว้กับแคชเชียร์ (หรือผู้รักษาเงินสดย่อย) เพื่อกิจการจะได้มีไว้ใช้จ่าย สำหรับรายการที่มีจำนวนไม่สูงมากนัก

ระบบควบคุมภายในที่ดี กิจการไม่ค่อยนำเงินสดมาใช้จ่าย แต่การจ่ายเงินผ่านบัญชีเงินฝากธนาคารโดยการเขียนเช็คสั่งจ่ายในนามผู้รับ และขีดคร่อมเช็คฉบับนั้น และโอนเข้าบัญชีธนาคารของผู้ถือเงินสดย่อยไว้ในมือจำนวนมากๆ เหตุผลเพราะ

1. กิจการไม่ต้องกังวลว่าจะต้องเก็บเงินสดไว้ในมือจำนวนมากๆ

2. การควบคุมเงินสดเป็นไปได้ง่ายขึ้น

3. กิจการจัดเก็บเอกสารและการบันทึกบัญชีจะมีระบบมากขึ้น

4. สามารถตรวจสอบได้ และใช้เป็นหลักฐานได้

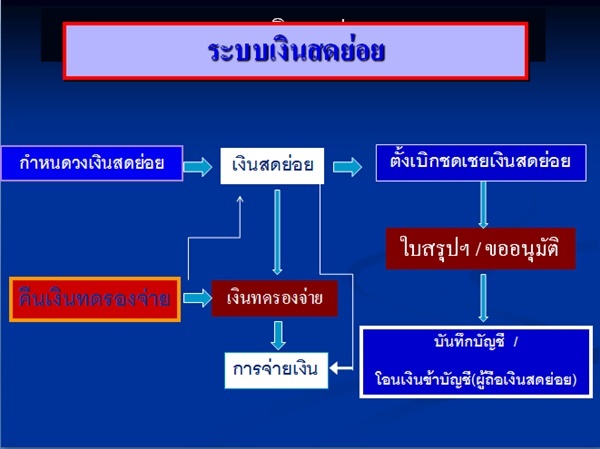

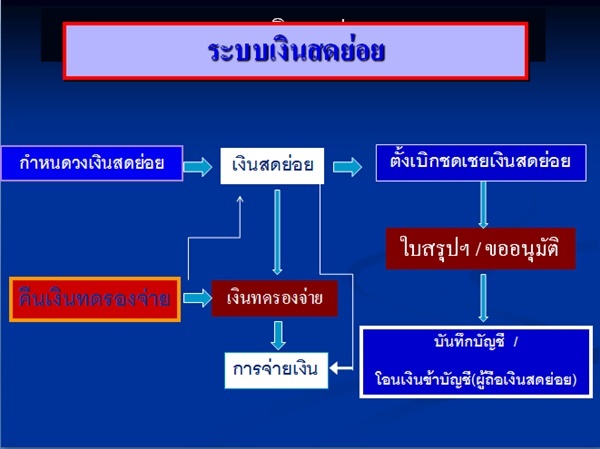

โดยทั่วไปการใช้ระบบเงินสดย่อยและกำหนดไว้แน่นอน ระบบนี้จะกำหนดจำนวนเงินสดไว้จำนวนหนึ่ง เมื่อใช้เงินไปเท่าใด ก็จะมีการเบิกเงินมาเพิ่มเติมตามจำนวนที่จ่ายไปนั้น เพื่อให้มีจำนวนเงินสดย่อยเท่ากับวงเงินที่กำหนดไว้ ดังนั้นการตรวจสอบเงินสดย่อยที่ใช้ระบบนี้ทำได้อย่างรวดเร็ว โดยการรวมจำนวนเงินที่จ่ายไป และยังไม่ได้เบิกเงินมาชดเชย ซึ่งสามารถทราบได้จากใบเบิกเงินสดย่อยที่มีอยู่ และเอกสารประกอบการเบิก (ใบเสร็จรับเงิน,ใบกำกับภาษี,บิลเงินสด,บัตรประชาชนผู้ขาย(กรณีไม่มีบิล) กับเงินสดที่เหลืออยู่ในมือจะต้องเท่ากับยอดหรือวงเงินสดย่อยนั้น หากไม่เท่ากันก็แสดงว่าอาจมีข้อผิดพลาด

การจัดระบบเงินสดย่อย มีขั้นตอนดังนี้

1. กำหนดตัวบุคคลที่มีหน้าที่รักษาเงินสดย่อย (ผู้ถือเงินสดย่อย) และกำหนดวงเงินสดย่อยที่มีจำนวนเหมาะสมไว้อย่างแน่นอน

2. การเบิกเงินสดย่อยทุกครั้ง ผู้เบิกเงินจะต้องมีใบขออนุมัติเบิกเงิน (ใบขอเบิกเงินสดย่อย)

3. ทุกครั้งที่จ่ายเงินสดย่อยต้องประทับตรา “จ่ายแล้ว” ในใบเบิกเงินสดย่อยและเอกสารประกอบทุกฉบับเพื่อป้องกันการนำเอกสารเหล่านั้นกลับมาขอเบิกอีก และให้ผู้เบิกเงินเซ็นชื่อไว้ในใบเบิกเงินสดย่อยด้วย

4. ต้องเก็บเงินสดย่อยแยกจากเงินอื่น โดยเฉพาะเงินสดส่วนตัวของผู้รักษาเงินสดย่อยและต้องกำหนดวิธีปฏิบัติให้ทราบทั่วกัน

5. ทุกครั้งที่มีการเบิกเงินชดเชย ต้องจัดทำใบสรุปการจ่ายเงินสดย่อยโดยแนบใบเบิกเงินสดย่อยและเอกสารประกอบอย่างครบถ้วนและถูกต้อง

6. ต้องจัดให้มีการติดตามทวงถาม “เงินทดรองจ่าย” ว่าเมื่อเสร็จภารกิจที่ได้รับมอบหมายแล้ว ผู้เบิกเงินทดรองจ่ายได้นำใบเสร็จหรือเอกสารการจ่ายเงินมาคืนหรือไม่ และเงินที่จ่ายออกไปถูกต้องตรงกับวัตถุประสงค์ที่มอบหมายไปเพียงใด

7. ตรวจสอบและยืนยันยอดการบันทึกบัญชีค่าใช้จ่ายที่เกิดจากเงินสดย่อยอย่างสม่ำเสมอ

เอกสารประกอบเมื่อขออนุมัติทำเช็คจ่าย

1. ใบสำคัญจ่าย

2. ใบเบิกเงินสดย่อย

3. ใบสรุปเบิกเงินสดย่อย

4. เอกสารประกอบ เช่น ใบเสร็จรับเงิน สำเนาใบกำกับภาษี บิลเงินสด บัตรประชาชน เป็นต้น

5. นำเอกสาร ข้อ 1-4 ไปบันทึกบัญชี ทำเช็ค ลงนามอนุมัติ จ่ายเช็ค แล้วเก็บเข้าแฟ้ม

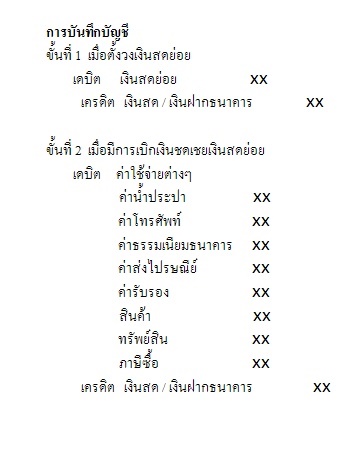

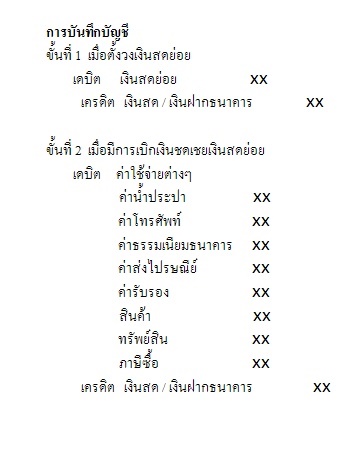

วิธีการบันทึกบัญชี

บทความโดย : http://www.isstep.com